■はじめに

銀行では融資の相談を受け付けると、一般的に以下のような流れで融資審査が行われています。

銀行融資は最終的に稟議書によって決裁されます。

一般的な流れでは、企業担当者→融資担当課長→次長→支店長、ケースによってはその後本部審査部門へ申請する、といったルートで、順に承認・決裁していきます。

審査基準は各行のコアをなすものであり、外部に知れることは少なくなっています。万一謝絶になった場合も「総合的な判断により」お断りといった回答をするなど、基準は外部からはわかりにくくなっています。それゆえ、企業側もどのような情報を提供すべきなのか、どのような交渉をすれば審査が通りやすくなるのか、不明な点も多いことでしょう。借入希望のある経営者にヒアリングをしていても、情報を出そうとしない経営者も多くいます。

一方、昨今の低金利情勢の中、銀行側は貸出先を見つけることに躍起になっています。簡単に言ってしまうと、お金を借りて欲しいのです。銀行の担当者も融資をしたいわけですから、様々な「工夫」によって稟議を通しています。たとえ同じ企業の同じ決算書類を見ても、見方によって減点要素を消したり、経営者からの情報提供によって加点要素として足したりしているのです。

■本投稿のねらい

銀行の審査担当者が見ているポイントを、

の2点からお話しします。もちろん、行外秘レベルの情報はありませんが、「そんなところを見ているのか」と初めて知るポイントが一つでもあれば嬉しいです。

これを経営者の方々が知ることで、企業側が情報開示により積極的になり、財務体質の改善すべき点も認識することができ、銀行に対する交渉力も向上させ、最終的には資金調達がしやすくなることの一助になることを企図しています。

■①減点要素を消せるポイント

その1 減価償却費や引当金などの非資金費用

いわゆるキャッシュフローに計上できるものです。借入金に対して何を原資として返済していくのか。真っ先に挙がるのは当期利益ですが、それに加味できるのが非資金費用です。これも返済原資に含めることで、利益額が少ない場合でも回収見込みを高めています。

その2 代表取締役などの役員報酬

中小企業と代表取締役は一蓮托生です。企業の資金繰りが苦しい場合、役員報酬を減額する方法によって対処することができます。それゆえ、役員報酬額に近い金額を、既存の借入金額から減算して計算するというように、融通を利かせるケースがあります。

その3 自己資本相当と見なせる役員等からの借入金

自己資本相当とは、役員等から企業への貸付金が何期にも渡り減少しておらず、もはや返済の意図は無いと見なされる性質のものです。中小企業は一般的に役員借入を利用していることが多くありますが、固定化しているものは返済負担なしと見なして審査上減算することで、負債が過大だという評価にならないような見方をしています。

その4 固定性預金や正常な運転資金

固定性預金とは定期預金や定期積金などのことで、日常的な支払い等には利用されないものです。それゆえ、万一資金繰りが苦しくなったときには、それを解約して返済原資に充てることができるので、これも審査上あると有利なものです。

また、正常な運転資金とは、いわゆる「売掛債権+棚卸資産-仕入債務」で計算されるものです。売掛債権は近い将来現金化される予定のものですし、棚卸資産も売れれば現金化される類のものです。そういった将来的なキャッシュに繋がるものも、審査上は借入負担額から減算するなどして考慮します。

■②加点要素として足せるポイント

その1 今後の売上見込み

運転資金調達の目安の一つに「月商の3ヶ月分」といった基準があります。売上見込み(特に増加見込み)を情報提供することで、資金の必要性について妥当性が高まります。また、当然のことですが、売上(増加)見込みがある方が、良い業績推移が見通せるので、審査上も有利になります。

その2 経営者個人の金融資産や所有不動産

決して担保に取るわけではありません。中小企業が万一資金繰りに困ったとき、資金面で最も頼れるのは経営者個人からの資金提供です。審査もなく、すぐに資金が得られるからです。経営者個人が相応の資産を有していれば、銀行側は安心感が高まるのです。

その3 他行の金利状況

先述の通り、銀行は貸出先を求めています。また、企業側は少しでも低利で融資を受けたいことでしょう。その際、他行の金利情報を提供することは、銀行に対しての「交渉」手段となるわけです。家電量販店に、より安く販売している他店のチラシを持参すれば値下げ交渉に応じてくれる、あれと同じ感覚です。また、銀行側からすると、他行も融資をしている企業ということで、安心感も得られるわけです。

その4 その銀行と融資以外にも取引があること

原則、融資取引と他の取引は影響し合うものではありません。しかしながら、例えば従業員の給与振込口座がその銀行指定であるとか、あるいは、定期的に海外送金などがあって外国為替手数料が銀行へ入るとか、そういったメリットのある企業とは銀行も長く付き合いたいものです。融資の条件が悪いことを理由に、それらも含めて他行へ切り替えられては銀行も困ってしまいます。

■おわりに

今回挙げた8つのポイントは、あくまで審査上有利に働き得るという程度のもので、もちろんこれだけで審査が通ったり、多額の借入がスムーズにできたりするといったことではありません。また、銀行的な目線や考え方を押し付けるものでもありません。

しかしながら、銀行の審査担当者がどういった観点で決算書類を見たり、経営者にヒアリングをしたりしているのか、その一部でも知っておくことが、企業と銀行の交渉を円滑に進めることに繋がり、企業と銀行の双方の関係性向上に繋がるものだと思っています。

筆者プロフィール

2013年、慶應義塾大学卒業後、地元の地方銀行へ入行。

ホールセール・リテール両分野の営業を経験。資金調達提案・融資審査・法人コンサルティング・投資信託販売・保険商品販売などに従事。

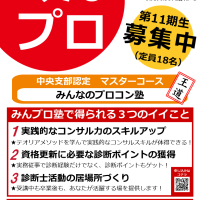

2017年、中小企業診断士登録。